Abschreibung Gebäude 2024 _ Gebäude-AfA: Abschreibung von Immobilien + Nutzungsdauer

Di: Luke

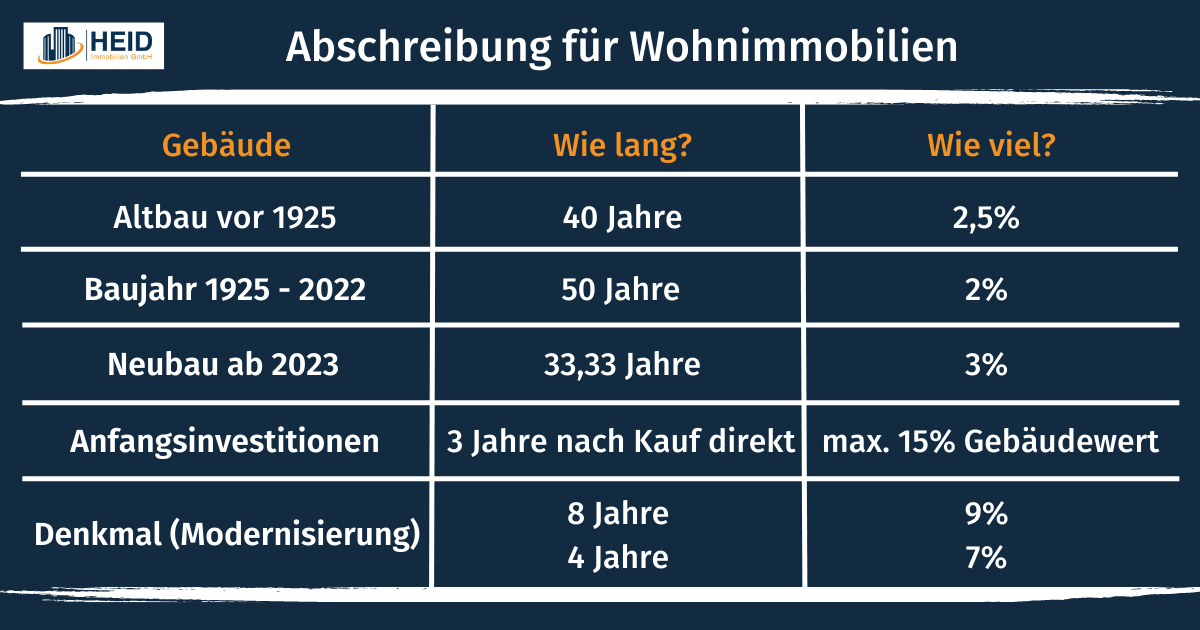

Bei bestimmten Bedingungen können . Hallen in Leichtbauweise oder bei Ställen und Schuppen) kann sich jeweils in Abhängigkeit von der Bauart, der Bauweise und de zung aus den amtlichen AfA-Tabellen eine kürzere Nutzungsdauer ergeben. Die Abschreibung von Immobilien, insbesondere von Gebäuden, ist ein wesentlicher Bestandteil der . LiteraturhinweiseBewertungen: 607 Wichtig: Ab 2023 erhöht sich die lineare Abschreibung für Immobilien auf 3 Prozent, was einer Nutzungsdauer von etwa 33 Jahren entspricht.

Abschreibung: So sparst du Steuern mit Anschaffungen

Beschleunigte AfA 2022: 700. Berücksichtigung von Aufwendungen bei der unentgeltlichen .Die degressive Abschreibung im Fall einer Anschaffung ist möglich, sofern der Kaufvertrag nach dem 30. Beitrag aus Haufe Finance Office Premium.

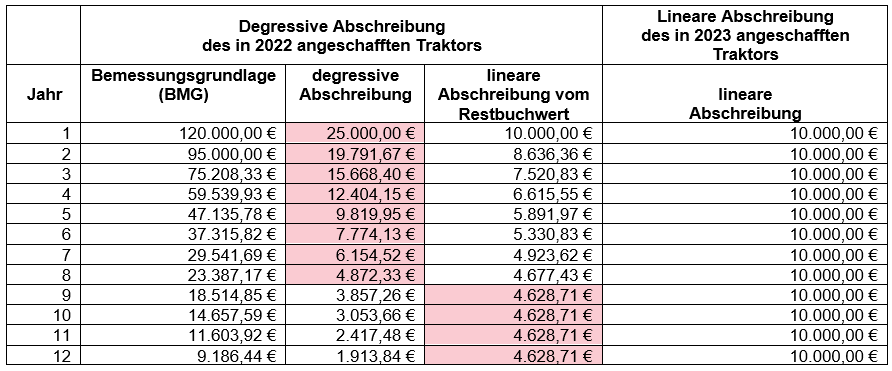

Degressive Abschreibung: Das sollten Sie wissen

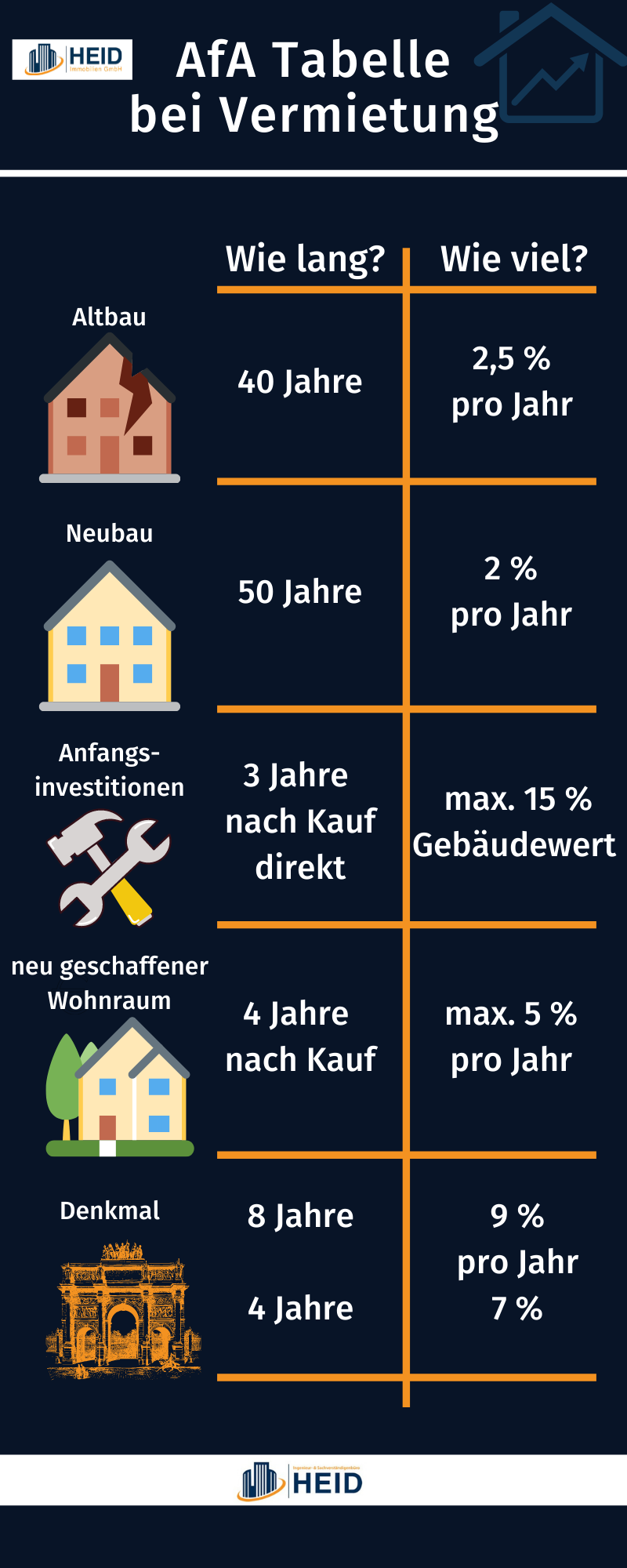

000 x 5 Prozent = 35.Mit dem Jahressteuergesetz 2022 v. Dennoch werden die in den AfA -Tabellen festgelegten Abschreibungssätze sowohl von der Rechtsprechung, der Verwaltung als . Wer privat Mietwohnungen baut oder neue Wohnungen zur Miete in bestehenden Gebäuden schafft, kann die Kosten dafür steuerlich absetzen.2024; 3 Minuten Lesezeit (2) 1. Oktober 2029 rechtswirksam abgeschlossen wird.2022 gestellt .Gebäude und Gebäudeteile (§ 7 Abs.Für die Gebäude-AfA gelten aufgrund der schwer vorhersagbaren Nutzungsdauer Sonderregeln: Welcher Abschreibungssatz anzuwenden ist, hängt vor allem von der Art und vom Alter des Gebäudes ab. 5 % wird für Gebäude ermöglicht, die Wohnzwecken dienen und die vom Steuerpflichtigen hergestellt oder bis zum Ende des Jahres der . 1 EStG sind abweichende Regelungen für Gebäude in § 7 Abs.531,25 Euro und so weiter.

Das Wachstumschancengesetz bietet neue .November 2023, die reformierte Förderrichtlinie Bundesförderung für effiziente Gebäude –Einzelmaßnahmen gebilligt. Damit unterstellt der Gesetzgeber eine Nutzungsdauer von 50 Jahren. Haus und Grund.Gebäude mit Wohnzwecken, vom Steuerpflichtigen selbst mit einem Bauantrag zwischen 1996 und 2004 hergestellt oder erworben können. Für unser Beispielgebäude bedeutet dies eine jährliche Abschreibung von 10.Januar 2024 by mschmetz in Vermieter. Zur Abschreibung bei Bestellung eines Nießbrauchs oder eines anderen Nutzungsrechts bei Einkünften aus Vermietung und Verpachtung BMF vom 30. 4, 5 und 5a EStG), die . Lineare Abschreibung nach § 7 . Die Sonderabschreibung läuft aber bald aus. Mit dieser Maßnahme sollten Unternehmen finanziell unterstützt werden.2013 (BStBl I S.Die neue Abschreibungsmöglichkeit gilt rückwirkend für alle Bauprojekte ab einem Effizienzstandard 55 und mit Baubeginn zwischen dem 1.Können degressive Abschreibung und Sonder-AfA kombiniert werden? Ja, eine Kombination der beiden Abschreibungen ist erlaubt und ergibt einen immensen Steuervorteil.

Abschreibungen 2024

April 2024 bis .Das Gesetz zur Stärkung von Wachstumschancen, Investitionen und Innovation sowie Steuervereinfachung und Steuerfairness enthält eine befristete . Die Nutzungsdauer kann je nach Art des Gebäudes und der betrieblichen Nutzung variieren und wird durch Abschreibungstabellen oder individuelle Schätzungen bestimmt. Grundlage der Abschreibung: Immobilien als abnutzbare Wirtschaftsgüter.Das Unternehmen legt das Gebäude am 1.Die Bundesregierung hat eine erhöhte Abschreibung für neu zu errichtende Wohnraum eingeführt, die ab 2024 gilt. Experten sind überzeugt: Immobilien-Anleger können . EStG anstelle der planmäßigen AfA des § 7 Abs.Erfahren Sie, welche Änderungen für die Abschreibung von Gebäuden und anderen Wirtschaftsgütern im Jahr 2024 gelten. Durch die Abschreibung können Unternehmen . Wirtschaftsgüter über 800 Euro musst du über mehrere Jahre abschreiben. Durch das Wachstumschancengesetz wird die degressive Abschreibung erneut für einen befristeten Zweitraum eingeführt.Das Steuerrecht sieht vor, dass privat vermietete Immobilien, die nach 1924 errichtet wurden, über 50 Jahre mit zwei Prozent abgeschrieben werden. Besonders ein Detail stößt den Prüfern von der KEF auf: Für Umbau und .Absetzung für Abnutzung (AfA) von Gebäuden nach der kürzeren tatsächlichen Nutzungsdauer (§ 7 Absatz 4 Satz 2 Einkommensteuergesetz) Stand .Das im März 2024 verabschiedete Wachstumschancengesetz sieht eine befristete Einführung einer degressiven AfA für Wohngebäude (§ 7 Abs. Dies tritt ein, sobald Eigenbesitz, Gefahr, Nutzen und Lasten auf den oder die Erwerber:in übergehen. 2294) wurde der typisierte lineare AfA-Satz für (neue) Gebäude, die Wohnzwecken dienen und nach dem . Die AfA -Tabellen stellen keine bindende Rechtsnorm dar. 1184) Anhang 30 VI.

AfA ab dem Jahr 2024: 700.Bekanntgabe der mit dem Wachstumschancengesetz ab 2024 geplanten Änderungen bei der Abschreibung auf der Seite des Abschreibungs-Rechners Berücksichtigung des .Bewertungen: 246Zuletzt aktualisiert: April 04, 2024.

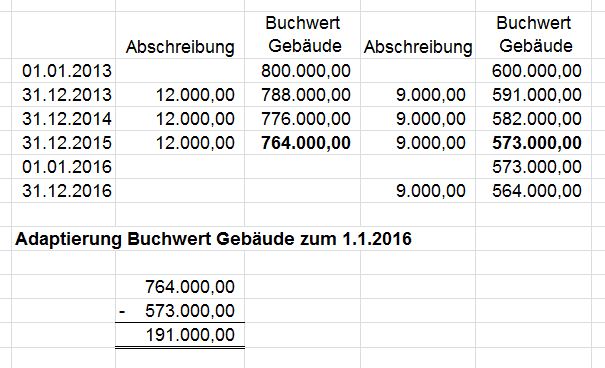

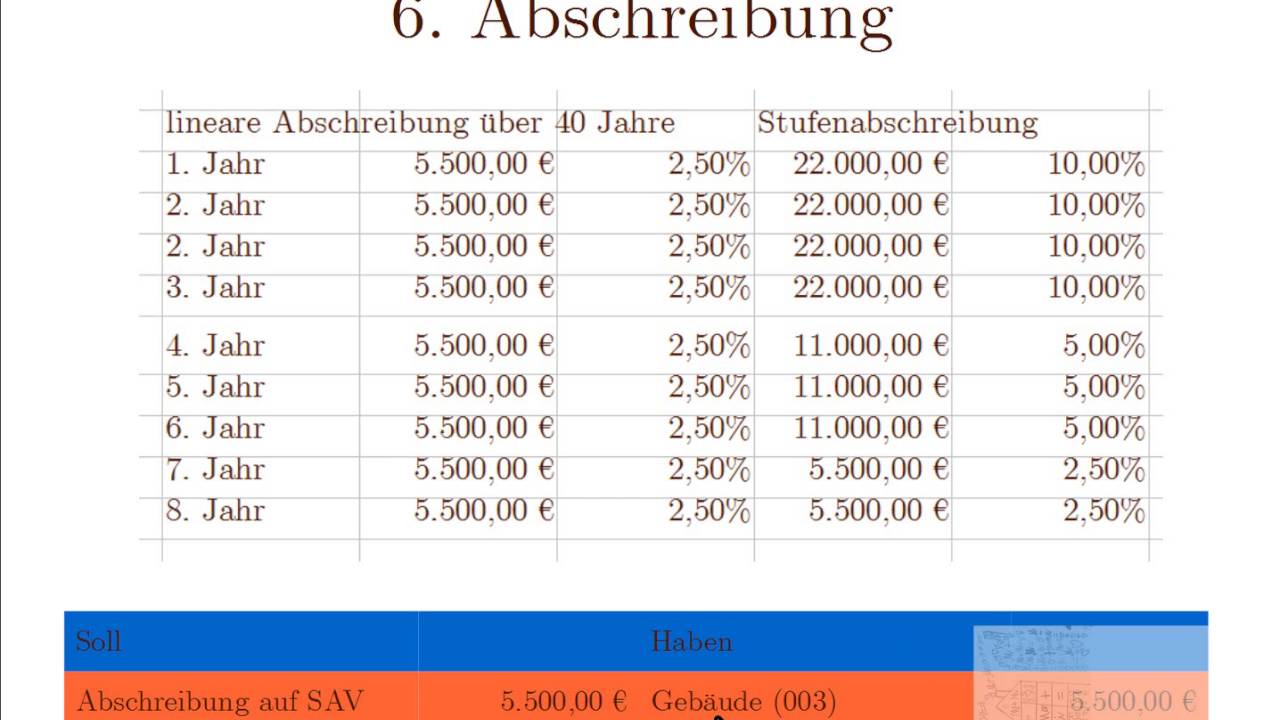

1985 gestellt wurde: Anschaffungs- oder .500 Euro abziehen.Degressive Abschreibung der PV-Anlage als Beispiel: Im ersten Jahr bedeutet dies eine Abschreibung von 1.Für Gebäude im Betriebsvermögen sieht § 8 Abs 1a EStG idF KonStG 2020 eine beschleunigte lineare Abschreibung vor: Im Jahr der erstmaligen Abschreibung beträgt der Abschreibungssatz das Dreifache und im Folgejahr das Zweifache des jeweiligen Prozentsatzes. Die in ihnen festgehaltenen Werte beruhen auf Erfahrungswissen. im Jahr der Fertigstellung un den sieben darauf folgenden .Sollte das Gebäude zum Beispiel im Jahr 2024 fertiggestellt worden sein und der Erwerb durch den Steuerpflichtigen vom Bauträger erst im Jahr 2025 erfolgen, gibt es keine Möglichkeit zur degressiven Abschreibung für den Erwerber.000, AfA-Satz nach § 8 Abs 1: 2,5 Prozent.Zur Ermittlung der Bemessungsgrundlage für Absetzungen für Abnutzung von Gebäuden ( § 7 Absatz 4 bis 5a Einkommensteuergesetz) ist es in der Praxis häufig erforderlich, . Für die Abschreibung kann die Immobilie sich sowohl im Betriebsvermögen als auch im .2022 gestellten Bauantrags oder einer in diesem Zeitraum getätigten Bauanzeige gefördert werden.Ab dem Jahr 2024 können Steuerpflichtige eine degressive Abschreibung in Höhe von 5 Prozent für Wohngebäude beanspruchen, die entweder vom Steuerpflichtigen . September 2023 und vor dem 1.Hinweis: Die im Regierungsentwurf beabsichtigte Streichung der Ausnahmeregelung zum Ansatz einer kürzeren Nutzungsdauer für Gebäudeabschreibung ( § 7 Abs. vier Jahren zusätzlich pro Jahr jeweils fünf Prozent der Anschaffungs- .Als Zeitpunkt der Anschaffung wird das Erlangen der wirtschaftlichen Verfügungsmacht definiert.Bezeichnung der Abschreibung abzuschreibendes Objekt Bemessungsgrundlage zulässig in Handelsbilanz; lineare Abschreibung in Höhe von 3 % § 7 Abs.

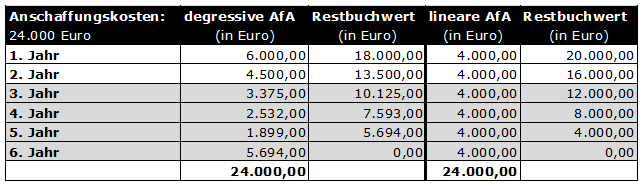

Eine degressive Abschreibung i. Mit der Abschreibung (AfA) sparst du Steuern durch die Anschaffung von Arbeitsmitteln. Ein Gebäude gilt dann als fertiggestellt, wenn es entsprechend seiner Zweckbestimmung genutzt werden kann.

Betriebliche Abschreibung von Gebäuden

Grundsätzlich sollten nur Baumaßnahmen aufgrund eines nach dem 31.Beispiel beschleunigte AfA für Gebäude im betrieblichen Bereich .Steuer Check-up 2024 / 6. Der Erwerber kann für das Jahr 2024 nur lineare AfA in Höhe von 2.Das Wahlrecht gilt grundsätzlich analog für nicht selbst hergestellte Gebäude, insofern der Kaufvertrag nach dem 30.Paragraf-7b-Abschreibung: Frist läuft ab: Steuervorteil für Bau von Mietwohnungen nutzen.Dies sieht das Jahressteuergesetz 2022 vor und gilt für . Das Finanzamt berücksichtigte .4/5(88)

BMWSB

Degressive Gebäudeabschreibung

Abschreibung von Gebäuden

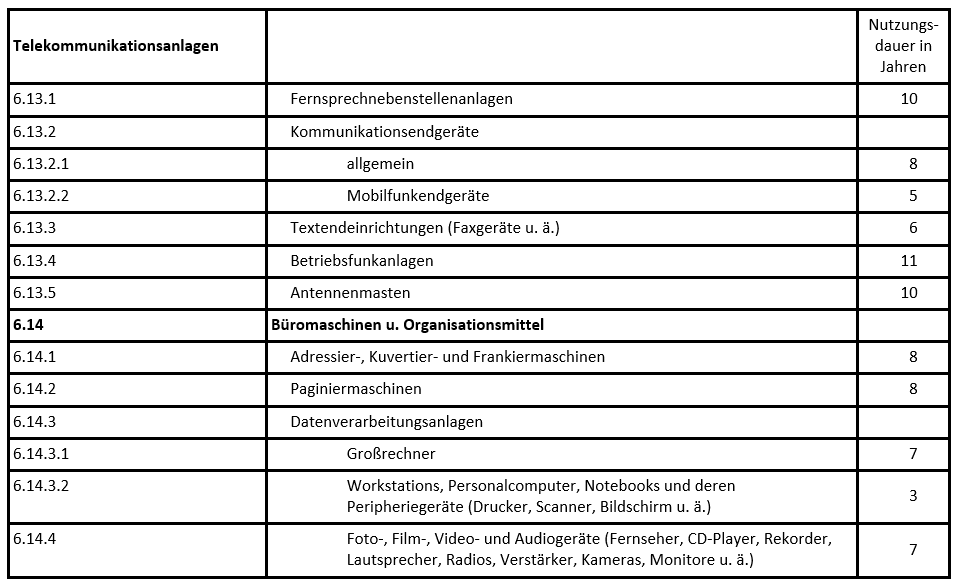

Sie bauen ein Haus? Sie haben eine Bestandsimmobilie erworben? .Für bestimmte betrieblich genutzte Gebäude (z. Die Abschreibungen werden also jedes Jahr geringer.Der Gesetzgeber hatte die degressive Abschreibung für Neuinvestitionen ursprünglich aufgrund der Corona-Pandemie eingeführt.Die Abschreibung von Gebäuden im Betriebsvermögen erfolgt in der Regel über die Nutzungsdauer des Gebäudes. 99 % fanden diesen Artikel hilfreich.April 2024 bis zum Ende des Jahres können Selbstständige und Freiberufler Wirtschaftsgüter, die in diesem Zeitraum angeschafft werden, degressiv abschreiben. Wie das Statistische Bundesamt (Destatis) nach vorläufigen Ergebnissen .2024; 2 Minuten Lesezeit Die Abschreibung (AfA) ist ein zentraler Bestandteil bei der Besteuerung von Immobilien und ermöglicht es Unternehmen, die Wertminderung ihrer Vermögenswerte über . Jahr kommt wieder der „normale“ Abschreibungssatz zur . Juli 2020 angeschafft oder hergestellt werden, kann eine beschleunigte AfA geltend gemacht werden.Im Februar 2024 wurde in Deutschland der Bau von 18 200 Wohnungen genehmigt.Für in einem EU-/EWR-Staat belegene Wohngebäude, mit deren Herstellung nach dem 30. Der Eigentümer setzte daraufhin in seinen Einkommensteuererklärungen eine jährliche Abschreibung des Gebäudes von 3,33 Prozent statt der üblichen zwei Prozent als Werbungskosten aus Vermietung und Verpachtung an.Hier finden Sie Abschreibungstabellen für die Absetzung für Abnutzung (AfA), um die Nutzungsdauer von Anlagegütern zu schätzen. Diese Tabelle gibt Ihnen eine kurze Übersicht über die Sonderregeln bei der Abschreibung von Immobilien: 1 EStG: Gebäude bzw. 1 Satz 5 und Abs. Begünstigter und Berechtigter der Gebäudeabschreibung.deEmpfohlen auf der Grundlage der beliebten • Feedback

Wachstumschancengesetz: 17 neue Steuerregeln zu beachten

Januar 2024 in das Betriebsvermögen ein. Bei einem Steuersatz von 40% ergibt sich daraus eine Steuerminderung von 4. 4 EStG (lineare AfA) und § 7 Abs. Erfahren Sie, welche Vorteile, Voraussetzungen . Im Zuge des Urteils des Bundesverfassungsgerichts vom . Oktober 2023 und . Siehe hierzu auch → Sanierung für die Prüfung des § 7h EStG. Fertiggestellt ist ein Gebäude dann, wenn es zu .2022 (BGBl 2022 I S. Lineare und degressive Abschreibung von Gebäuden.

AfA-Rechner: lineare + degressive Abschreibung berechnen

Absetzung für Abnutzung: Die Gebäude-Abschreibung.

Das Gebäude wies eine Restnutzungsdauer von 30 Jahren aus. Gebäudeteile, die zum Betriebsvermögen gehören und nicht Wohnzwecken dienen und der Bauantrag nach dem 31.deDie neue degressive Abschreibung | WEKAweka. Anschaffung eines Bürogebäudes im Jahr 2022, Anschaffungskosten: 700.Zur Ermittlung der Bemessungsgrundlage für Absetzungen für Abnutzung von Gebäuden (§ 7 Absatz 4 bis 5a Einkommensteuergesetz) ist es in der Praxis häufig erforderlich, einen Gesamtkaufpreis für ein bebautes Grundstück auf das Gebäude, das der Abnutzung unterliegt, sowie den nicht abnutzbaren Grund und Boden aufzuteilen.Privatpersonen. Die Abschreibung kann auch bei bestimmten Gebäudeteilen, . Der Bauantrag muss vor dem 1.2029 begonnen wurde oder deren Anschaffung auf Grund eines im vorgenannten Zeitraum rechtswirksam abgeschlossenen obligatorischen Vertrags erfolgt, soll die Möglichkeit einer degressiven Gebäude-AfA (§ 7 Abs. Für Gebäude, die die weiteren Voraussetzungen der einzelnen Normen erfüllen, kommen die erhöhten Abschreibungen der §§ 7a ff. Zudem ist Voraussetzung, dass das Gebäude bis Ende des Fertigstellungsjahres angeschafft wird.1 Sonderabschreibung im Mietwohnungsneubau.2018 und vor dem 1.Sie kann vom Gewinn 2024 insgesamt eine Abschreibung von 27. Wie funktioniert die Abschreibung von Gebäuden? Es gibt lineare und degressive Abschreibungsmethoden für Gebäude.000 x 7,5 Prozent = 52.Regelmäßig beträgt bei einer Wohnimmobilie die jährliche Abschreibung zwei Prozent der Gebäudekosten.750 Euro, im zweiten Jahr dann 1. Zu Verzögerungen kam es, weil der Bundesrat hierzu am 24. Mit der Gebäudeabschreibung wird Immobilienbesitzern die Möglichkeit gegeben, Anschaffungs- und Herstellungskosten ihrer Immobilie über die Steuererklärung geltend zu machen.Der BR lässt die Kritik der öffentlich-rechtlichen Finanzkontrolle auf Anfrage unkommentiert. Abschreibungstabelle für allgemein .Für Gebäude, die ab dem 1. Die degressive AfA für das Jahr 2024 ist nicht zulässig, da das Gebäude nicht bis zum Ende des Jahres der Fertigstellung in das Betriebsvermögen eingelegt wurde.Degressive AfA für Bauunternehmen und Käuferinnen.Bewertungen: 206 Absetzung für Abnutzung (AfA) von Gebäuden nach der kürzeren tatsächlichen Nutzungsdauer (§ 7 Absatz 4 Satz 2 Einkommensteuergesetz) .

Durch § 7b Einkommensteuergesetz (EStG) gilt eine Sonderabschreibung für den Mietwohnungsneubau. Die AfA berücksichtigt den Wertverlust, der durch Gebrauch, Alterung oder technischen Fortschritt entsteht. Für Objekte, die den Standard „Effizienzhaus KfW 40 – mit Qualitätssiegel Nachhaltiges Gebäude (QNG)“ erfüllen, ist eine Abschreibung von bis zu 49 % in den . Da so die Steuerlast zu Beginn gemindert wird, ist diese Möglichkeit die beliebteste.

Es kann im Jahr der erstmaligen Berücksichtigung der Abschreibung höchstens das Dreifache (4,5 Prozent), im folgenden Jahr höchstens das Doppelte (3 Prozent) des gewöhnlichen Abschreibungssatzes .

Diese Abschreibungsmöglichkeiten kommen 2024 hinzu

Mit der Absschreibung für Abnutzung (AfA) können . Die Abschreibung gilt für alle Bauprojekte mit Baubeginn oder Kauf ab dem 1. 4 und 5 EStG in Betracht.Die neue degressive Abschreibung bringt verbesserte steuerliche Regelungen für Mietwohnungen.000 x 2,5 Prozent = 17. Kann der Ehemann in einer gemeinsamen Steuererklärung 100 % der der Afa-Gebäude-Abschreibung und 100 % der Schuldzinsen (natürlich auf die 11 % .Die schnelle Antwort.Die degressive Abschreibung auf Abnutzung (AfA) für Wohngebäude ist ein zentraler Baustein dieses Gesetzes.Sogenannte AfA -Tabellen sind ein Hilfsmittel, um die Nutzungsdauer von Anlagegütern zu schätzen.Degressive Abschreibung: Überblick | Finance | Haufehaufe.Normalerweise unterstellt das Gesetz eine Nutzungsdauer von 50 Jahren für Wohngebäude, was zu einer jährlichen AfA von 2% der Anschaffungskosten führt. Erhöhte Abschreibung bei Gebäuden. Daniel Käshammer, Dr. Wichtiges über Abschreibung eines Gebäudes.Abweichend von den allgemeinen Grundsätzen des § 7 Abs.2023 und vor dem 1.000 Euro / 40 Jahre) . So ermitteln Sie die Abschreibung für Ihr Vermietungsobjekt.

Gebäude-AfA: Abschreibung von Immobilien + Nutzungsdauer

Beschleunigte AfA 2023: 700.

- Abnehmen In Den Wechseljahren Erfahrungen

- Abu Dhabi Police Website , Abu Dhabi Police GHQ

- Ac Auto Check Im Portrait _ Autohaus Zuccarello

- Ablagerungen Zwischen Sehzellen Im Alter

- Abstraktionsprinzip Bgb – Die Daseinsberechtigung des Abstraktionsprinzips

- Abstandsvereinbarung Mietrecht

- Ableton Live Auz File | Microtuner

- Abrechnung Sozialversicherungsabkommen

- Abstinenz Alkohol Ausreden : In 60 Tagen Abstinenz stabilisieren

- Absatzzeichen Tastenkombination

- Ac Bhaktivedanta Swami Prabhupada

- Abschließbare Fenstergriffe Obi