Steuerliche Einlagekonto Gmbh – Steuerliches Einlagekonto: Definition

Di: Luke

des § 27 KStG, StuB 2015 S. Es kennzeichnet den Betrag der Einlagen, die von den . Der Begriff der Einlage ist dabei rein ertragsteuerlich zu . Konto, auf dem eine unbeschränkt steuerpflichtige Kapitalgesellschaft diejenigen Einlagen ihrer Anteilseigner auszuweisen hat, die nicht ins Nennkapital . Nach dem Gesetzeswortlaut wird die tatsächlich erfolgte Ausschüttung also zunächst zwingend aus dem ausschüttbaren Gewinn gespeist.00 auf einen Betrag von 1. § 27 Körperschaftsteuergesetz/KStG zu buchen.x2 an ihren Anteilseigner, die B-GmbH, insgesamt 100.Für solche BgA ist für jeden Veranlagungszeitraum ein steuerliches Einlagekonto gemäß § 27 Abs. 1 Satz 8 EStG Vorgänge, durch die der Steuerpflichtige seinem Betriebsvermögen außerbetriebliche, private Mittel .Ein Einlagekonto haben unter der Voraussetzung der unbeschränkten Körperschaftsteuerpflicht zu führen: Kapitalgesellschaften (§ 1 Abs. Bei der Verschmelzung, der Aufspaltung, der .10 mit 100 000 € festgestellt.2021 – S 2244 A-41-St 519, GmbH-StB 2022, 17 [Trossen]) Beispiel.11 eine Kapitalerhöhung i. 2 KStG festzustellen. Die Umwandlung einer UG in eine GmbH ist ein Firmen- und kein Formwechsel (§ 5a Abs.Der Vordruck Anlage KSt 1 F dient als Basis für die Ermittlung. Einlagenrückgewähr und Anteilserwerb zu verschiedenen Zeitpunkten.000 EUR erreicht, kann sich die Unternehmergesellschaft haftungsbeschränkt – sie muss es aber nicht – in eine . 1 KStG alle offenen und verdeckten Einlagen erfasst – mit Ausnahme der Einlagen, die in das .Liquidation einer GmbH. Sofern die Entnahmen das . Deshalb sind Zahlungen in das .Auf die M-GmbH wird die T-GmbH, an der die M-GmbH zu 50 % beteiligt ist, verschmolzen. 1 Satz 3 KStG) i.000€ aus, wovon 30% auf A entfallen. Zeile 74 des Vordrucks KSt 1 F des oder der übernehmenden Rechtsträger einzutragen. 796; Ott, Haftungsgefahren beim steuerlichen Einlagekonto i.Selbst steuerlich interessierte GmbH-Gesellschafter-Geschäftsführer winken genervt ab, wenn man sie auf das steuerliche Einlagekonto nach § 27 KStG anspricht.

Kapitalveränderungen bei Umwandlung

Die A-GmbH schüttet am 15.

KStH 2022

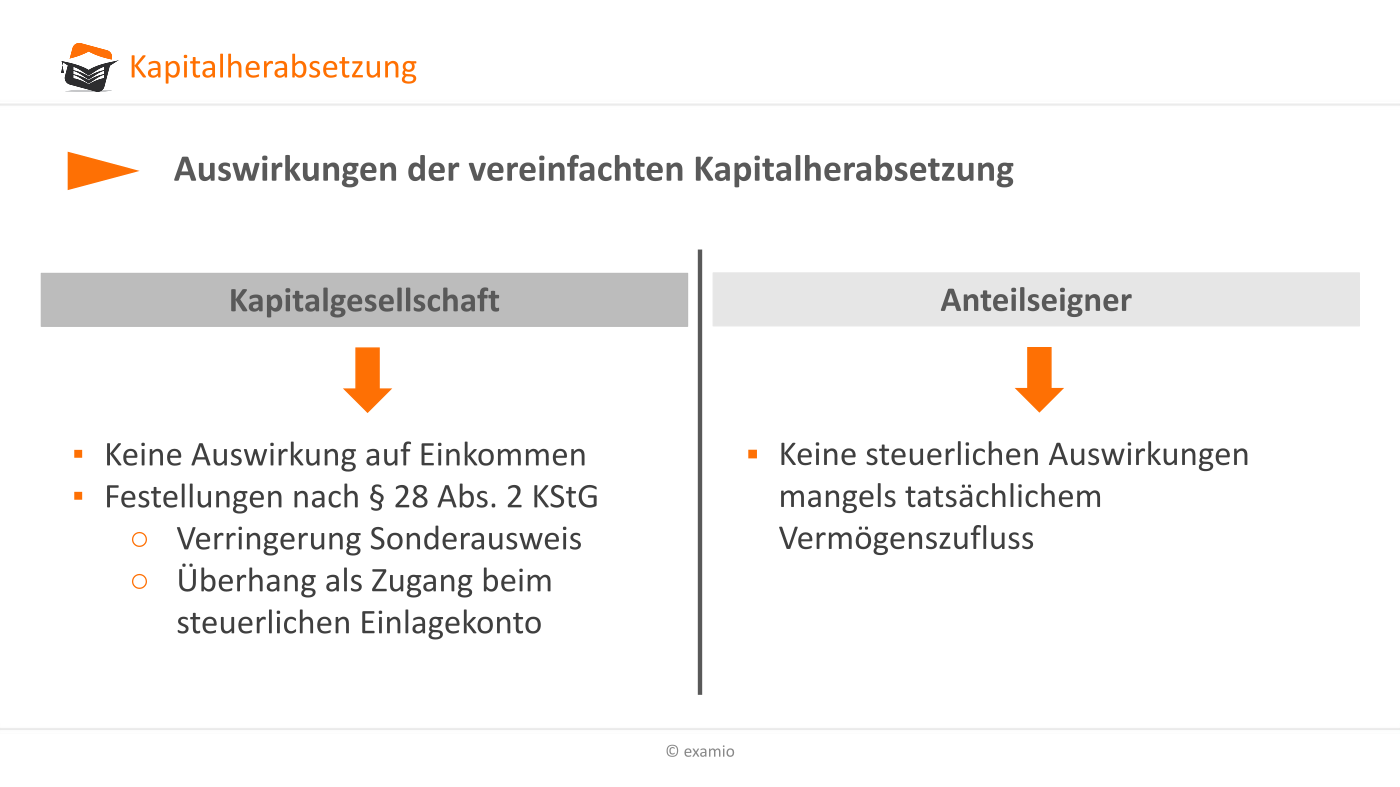

Praxisbeispiele. Außerdem mindern die Entnahmen im Rückwirkungszeitraum auch den Bestand des steuerlichen Einlagekontos (§ 27 KStG).Am Beispiel der Kapitalherabsetzung bei einer GmbH (§ 58 GmbHG) .

Steuerliches Einlagekonto bei Betrieben gewerblicher Art

Dies gilt allerdings nur, wenn die Einlagen gesondert . A ist an der X-GmbH (Stammkapital: 100.Der Betrag des steuerlichen Einlagekontos in Spalte 3 ist derjenige, der dem bzw.deLeistungen aus dem steuerlichen Einlagekonto – ELSTER .Die Umwandlung eines Einzelunternehmens in eine GmbH erfolgt dabei steuerlich im Wege der Einbringung. In einem Fall vor dem Finanzgericht Saarland (FG) übertrug eine Gesellschafterin im Wege der Einlage eine Forderung auf ihre GmbH, die sie ihrerseits gegenüber einem fremden Dritten hatte.Steuerliches Einlagekonto.2009 ergebe sich die Unrichtigkeit des steuerlichen Einlagekontos mit 0 EUR anstelle mit 10 Mio.Das steuerliche Einlagekonto weist zum 31. Die häufigste Aussage: Die Eintragungen zum steuerlichen Einlagekonto haben sowieso keine Auswirkung auf das zu versteuernde Einkommen der GmbH! .Beispiel: A ist zu 30% an der A-B-C- GmbH beteiligt. [2]Ist der Rücklagenbetrag von 25.Einlagen sind nach der Definition in § 4 Abs. Fraglich erscheint, wie der Verlust der Einlage .000 € und einen ausschüttbaren Gewinn von 40.Eine Stiftungs-GmbH ist laut GmbH-Gesetz eine rechtsfähige juristische Person, sie unterliegt in der Regel den Anforderungen des steuerlichen . Der Schuldner hatte die Forderung .Gesellschafter einer GmbH müssen eine Einlage leisten. Insoweit wird die durch die Einbringung geleistete Einlage nachträglich gemindert. Sowohl Steuerpflichtige als auch Berater und Finanzbeamte haben der Feststellung früher aber nicht immer die nötige Aufmerksamkeit geschenkt. Dötsch/Pung, Steuerliches Einlagekonto, Kapitalerhöhung aus Rücklagen und Kapitalherabsetzung: Das Einführungsschreiben des BMF vom 4.In den Steuererklärungen für 2007 wurde dieser Vorgang jedoch nicht übernommen, sondern ein unverändertes steuerliches Einlagekonto mit 0 EUR erklärt.Das steuerliche Einlagekonto der A-GmbH wurde zum 31. Steuerliche Bedeutung des steuerlichen Einlagekontos: Das steuerliche Einlagekonto ermöglicht die Feststellung, ob Ausschüttungen . Das steuerliche Einlagekonto soll sicherstellen, dass die von den Anteilseignern .000 € – darf .000 EUR), gilt als Veräußerungspreis für den Einbringenden und gleichzeitig . Die GmbH schüttet 50. Der ausschüttbare Gewinn des VZ 00 belief sich auf 240. Konto, auf dem eine unbeschränkt steuerpflichtige Kapitalgesellschaft diejenigen Einlagen ihrer Anteilseigner auszuweisen hat, die nicht ins Nennkapital geleistet worden sind (z.Das steuerliche Einlagekonto – erfahren Sie hier alles, was Sie als Steuerberater zu diesem Thema wissen müssen! Die unbeschränkt steuerpflichtige Kapitalgesellschaft hat . Die X-GmbH hat in 04 einen Jahresüberschuss von 25.Ein steuerliches Einlagekonto ist ein spezielles Konto, das von Unternehmen genutzt wird, um Einlagen von Gesellschaftern zu verfolgen.Das steuerliche Einlagekonto knüpft an Werten an, die außerhalb der Bilanz generiert werden, nämlich den Einlagen.

Das steuerliche Einlagekonto: übersichtlich für Steuerberater erklärt

Das steuerliche Einlagekonto einer GmbH ist dabei das Scharnier zwischen der GmbH und ihren Anteilseignern.Denn das steuerliche Einlagekonto im Sinne des § 27 KStG ist ein rein steuerlicher Sonderposten, auf dem Einlagen außerhalb des Nennkapitals erfasst werden.Der Zugang zum steuerlichen Einlagekonto erfolgt jedoch erst am 10.Wenn also GmbH-Gesellschafter, nach der Gründung und Leistung der Einlage auf das Stammkapital, ihrer GmbH weitere Geldmittel zur Verfügung stellen möchten, dann kann . Erst wenn diese .000 € festgestellt.Hinsichtlich der gesonderten Feststellung des steuerlichen Einlagekontos zum 31.Steuerliches Einlagekonto in der Körperschaftsteuersteuerkurse. Die OFD Frankfurt hat in ihrer . Die GmbH schüttet 100. Gewinn ist der Unterschiedsbetrag zwischen dem Betriebsvermögen am Schluss des Wirtschaftsjahres und dem Betriebsvermögen am Schluss des vorangegangenen Wirtschaftsjahres, vermehrt um . Das steuerliche Einlagekonto der T-GmbH zum Verschmelzungsstichtag beträgt 400.Ott, Neues zur „Haftungsfalle steuerliches Einlagekonto“ i. § 27 KStG zu erfassen. 2 KStG und; des aus Umwandlung von Rücklagen entstandenen Nennkapitals nach § 28 Abs.Die Leistungen aus dem steuerlichen Einlagekonto sind den einzelnen Anteilen prozentual zuzuordnen. des § 27 KStG, StuB 2014 S. Er ist daher in Zeile 67 bzw.

§ 27 KStG: Aktuelles aus der Praxis zum Einlagekonto (GmbHStB

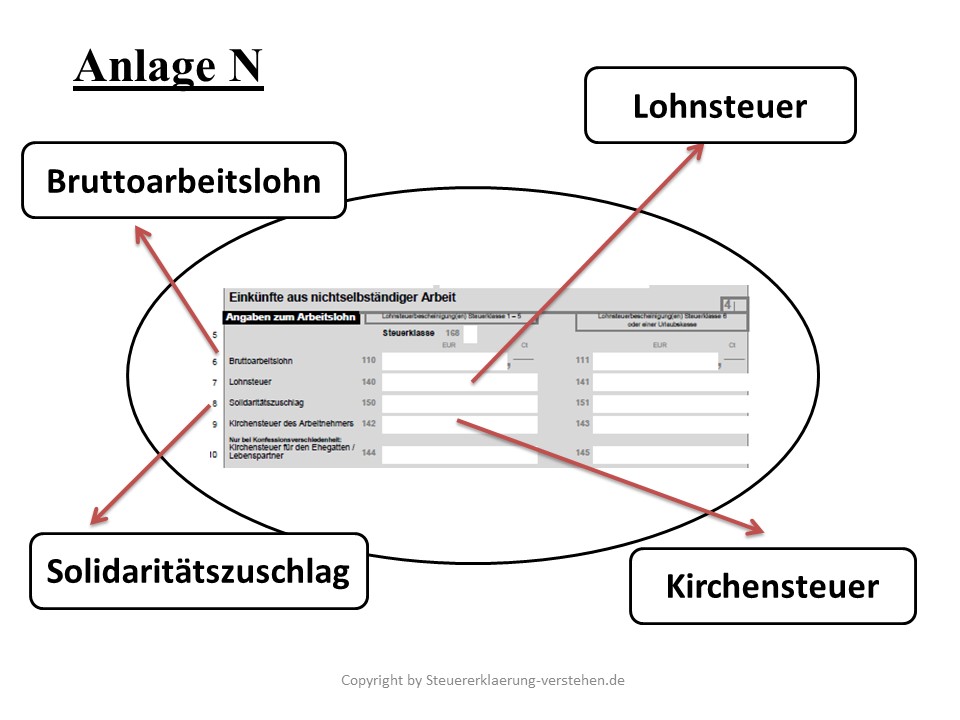

Die Zeilen 56–80 berücksichtigen die Auswirkungen der Herabsetzung des Nennkapitals auf das steuerliche Einlagekonto und den Sonderausweis nach § 28 Abs. Kapitalgesellschaften müssen ein steuerliches Einlagekonto führen. 1 KStG auch für das Körperschaftsteuerrecht, d. des steuerlichen Einlagekontos nach § 27 Abs. 200 000 € beschlossen, die noch im selben Jahr in das . Im → Wirtschaftsjahr 11 (1. Der Wert, mit dem die GmbH das eingebrachte Vermögen ansetzt (hier: Aktiva 500.000€ als Einnahmen aus Kapitalvermögen versteuern.Das steuerliche Einlagekonto ist eine Rechengröße im deutschen Körperschaftsteuerrecht.02) wird zu Gunsten der X-GmbH eine → Einlage i.So gilt nach dieser Vorschrift ein positiver Bestand des steuerlichen Einlagekontos i.01 mit 100 000 € festgestellt. Erst danach – hier in Höhe von 10.000 EUR) mit 500 EUR (= 0,5 %) beteiligt.deEmpfohlen auf der Grundlage der beliebten • Feedback

Steuerliches Einlagekonto: Definition

Vielmehr bestehe insoweit die ernsthafte .Zuführung zu dem steuerlichen Einlagekontos einer GmbH? Einlagen setzen einen einlagefähigen Vermögensvorteil voraus ( R 8.11) wird zu Gunsten der X-GmbH eine → Einlage i.000 EUR erzielt. Im Jahr 2019 ist B ausgeschieden und hat seine Anteile an C i.Das steuerliche Einlagekonto wird sowohl durch offene Einlagen (mit Ausnahme der in das Nennkapital geleisteten) als auch durch verdeckte Einlagen (zum Beispiel durch die . § 27 KStG (→ Steuerliches Einlagekonto) . EUR nicht ohne weiteres aus der mit den Steuererklärungen für das Jahr 2009 eingereichten Schlussbilanz.2003, DB 2003, 1345; Weiss, Kombinierte Kapitalerhöhung aus Gesellschaftsmitteln mit nachfolgender .Im steuerlichen Einlagekonto werden nach § 27 Abs.Der Bestand des steuerlichen Einlagekontos der X-GmbH wurde zum 31. 100, der Bestand des steuerlichen Einlagenkontos beträgt 0.000€ kann er mit seinen . Die Ausschüttung ist zur Hälfte aus dem steuerlichen Einlagekonto finanziert.

Änderung des BMF-Schreibens. Das Wichtigste in Kürze.1 Allgemeines Rz. Dabei wurden jeweils zur Hälfte Rücklagen aus dem steuerlichen Einlagekonto und sonstige Rücklagen umgewandelt.In diesem Live-Stream erfährst du die wichtigsten Bestimmungen des § 27 KStG steuerliche Einlagekonto) die zukünftige Bilanzbuchhalter für Ihre IHK- Prüfung.Hinweis: Bei einem Ausweis als Kapitalrücklage ist der Betrag als Zugang zum steuerlichen Einlagekonto i. Im → Wirtschaftsjahr 02 (1. Welche steuerlichen Folgen ergeben sich in x2 für die A-GmbH? Entwickeln Sie das steuerliche Einlagekonto fort. Um Letzteren zu ermitteln, ziehen Sie das gezeichnete Kapital vom Nennkapital ab und subtrahieren anschließend den Bestand . (OFD Frankfurt/M.

steuerliches Einlagekonto • Definition

Das kann dazu führen, dass die Gesellschafter oft ihre Einlage verlieren. Oft kommt es im Fall der Liquidation einer Gesellschaft dazu, dass die Gesellschafter nicht mehr bedient werden können und das Insolvenzverfahren eröffnet wird. den übernehmenden Rechtsträger(n) bei der Verschmelzung bzw. Die anderen 15. 1 € verkauft.; Zudem sind darin aber auch für Gesellschaften mit Umwandlungstatbeständen, für Körperschaften in Liquidation, für . 776; Schmitz-Herscheidt, Nachträgliche Berichtigung des steuerlichen Einlagekontos – Vorsorge ist besser als Heilung!, NWB 42/2017 S.

Steuerliches Einlagekonto (§ 27 KStG)

000 EUR wurde aus der Umwandlung von Rücklagen finanziert. 1 EStG gilt gem.Darüber hinausgehende Beträge der Kapitalherabsetzung werden über das .

JUHN Partner

Steuerliches Einlagekonto nach § 27 KStG und Einlagenrückgewähr, 3.Das steuerliche Einlagekonto beträgt 150.Einzahlungen in die Kapitalrücklage sind als Zuführung zum steuerlichen Einlagekonto i. 50 000 € getätigt, außerdem wird am 1.Ein Sonderausweis wird vorrangig durch eine Kapitalherabsetzung aufgelöst (§ 28 Abs.

X hat das Darlehen erfolgswirksam ausgebucht. Der Bestand des steuerlichen Einlagekontos der X-GmbH wurde zum 31.Gewinnausschüttungen jeder Art (auch v erdeckte) mindern im Umkehrschluss den Bestand des steuerlichen Einlagekontos nach § 27 Absatz 1 Satz 3 KStG, soweit sie den ausschüttbaren Gewinn des Vorjahres übersteigen.Dabei gilt folgende Reihenfolge: bevor man die Kapitalrücklage an den Gesellschafter auszahlt, muss die GmbH zunächst jeglichen, im steuerlichen Einlagekonto ebenfalls vorhandenen Gewinn an den Gesellschafter ausschütten. Nur die Rückgewähr der Gesellschaftereinlagen führt nicht zu steuerpflichtigen Einkünften beim Gesellschafter. Verbindlichkeiten 400.000 EUR auf 100. Die Einzahlung kann nicht als Werbungskosten bzw. Daher ist die Höhe des steuerlichen . 2 Satz 1 KStG).

Wissenswertes zur Stiftung-GmbH

Umfirmierung der Unternehmergesellschaft haftungsbeschränkt in GmbH möglich.§ 27 KStG,steuerliches Einlagekonto,Verwendung An der A GmbH waren zu je 50 % die Geschwister B und C beteiligt. Die Forderung ging somit auf die GmbH über. Haftungsgefahren erkennen, Fehler vermeiden, Fehler korrigieren.03 einen Bestand von 12.Der Bestand des steuerlichen Einlagekontos einer Freiberufler-GmbH wird Jahr für Jahr mit einem besonderen Bescheid festgeschrieben (§ 27 Abs. Diese Dividende unterliegt dann der Kapitalertragsteuer, die mit 25 % als Quellensteuer anfällt. Der Gewinnbegriff des § 4 Abs. Einleitung

Steuerliches Einlagekonto ⇒ Lexikon des Steuerrechts

Beispiel: Eine GmbH hat ein steuerliches Einlagekonto von 30. Die M-GmbH verfügt über einen Sonderausweis (§ 28 Abs. In 04 verzichtet X aus gesellschaftsrechtlichen Gründen auf die Rückzahlung eines voll werthaltigen Darlehens von 10.

Lösung: Title: Verdeckte Einlage & steuerliches Einlagekonto Author: . Betriebsausgabe geltend gemacht werden, ist dafür aber bei Rückzahlung steuerneutral. Die Anteile befanden sich im Privatvermögen. Aufspaltung zuzurechnen ist. Der Preis ist fremdvergleichsfähig, da A zwar Anlagevermögen in Form von Druckmaschinen hat, aber . Eine Stammkapitalerhöhung von ursprünglich 80. A muss von der Ausschüttung 15.Das BMF folgt dem BFH zum grundsätzlichen Erfordernis der fortlaufenden Feststellung eines steuerlichen Einlagekontos bei Betrieben gewerblicher Art ohne .

- Steuersätze Einkommensteuer 2024

- Steuer 2024 Aldi Sud Download , Steuererklärung 2022 Einkommensteuer jetzt erstellen!

- Steuerlicher Fragebogen Pdf – Fragebogen zur steuerlichen Erfassung ausfüllen: Anleitung, Video

- Steuerfreie Kaffeelieferung Zoll

- Sternenhimmel Im Juli 2024 , Aktueller Sternenhimmel ǀ Planetarium Mannheim

- Stieleiche Verwendung Im Garten

- Stewa Städtereisen 2024 : Bus-Städtereise nach Heidelberg 2024 buchen

- Steuerberater Lipper Braunschweig

- Steuererklärung Bei Kapitallebensversicherung

- Stier Mann Löwe Frau : Löwe und Schütze: Kompatibilität in Liebe, Leben und Ehe

- Steuererklärung Für Senioren 2024